Et viktig nøkkeltall Warren Buffett bruker

Aug 13, 2023

Når du eier en portefølje med selskap som igjen eier aksjer i andre selskap, er det et begrep Warren Buffett bruker som er nyttig:

Look-through earnings

Som investor gjelder det å eie en portefølje som har høyest mulig look-through earnings om ti år.

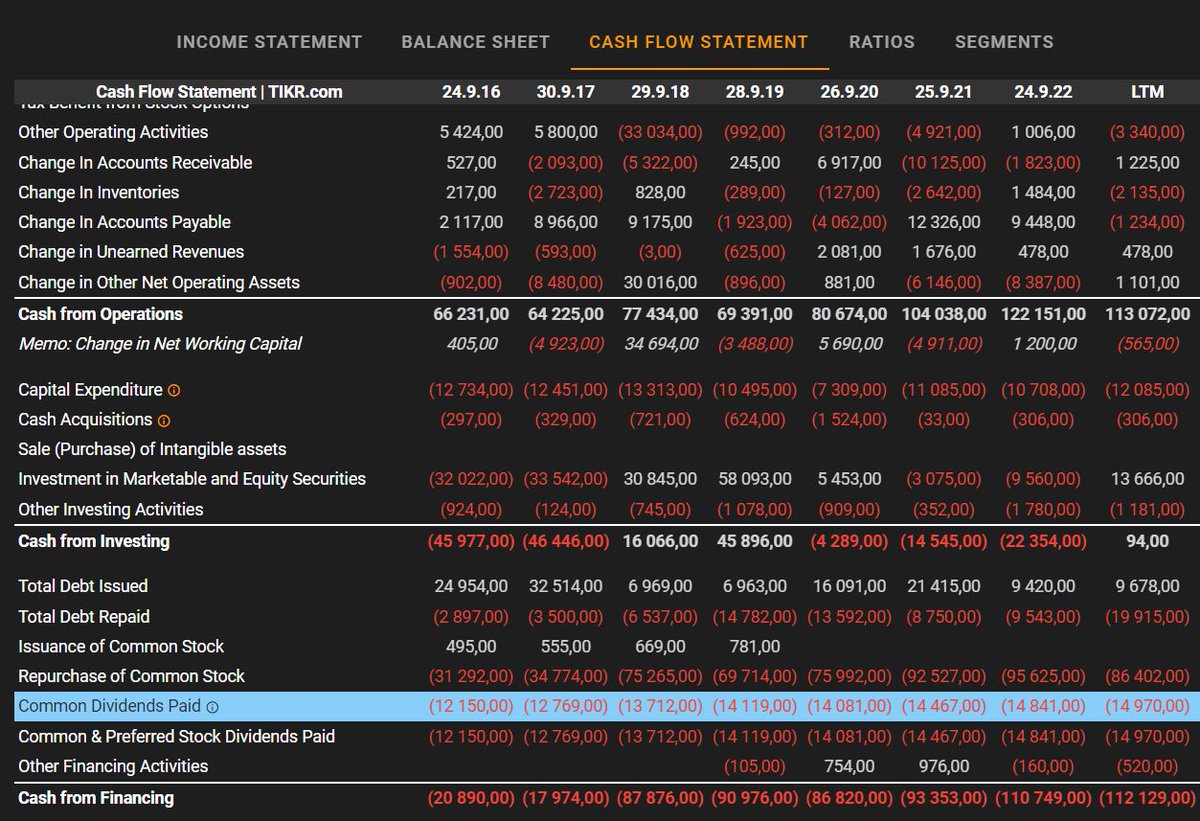

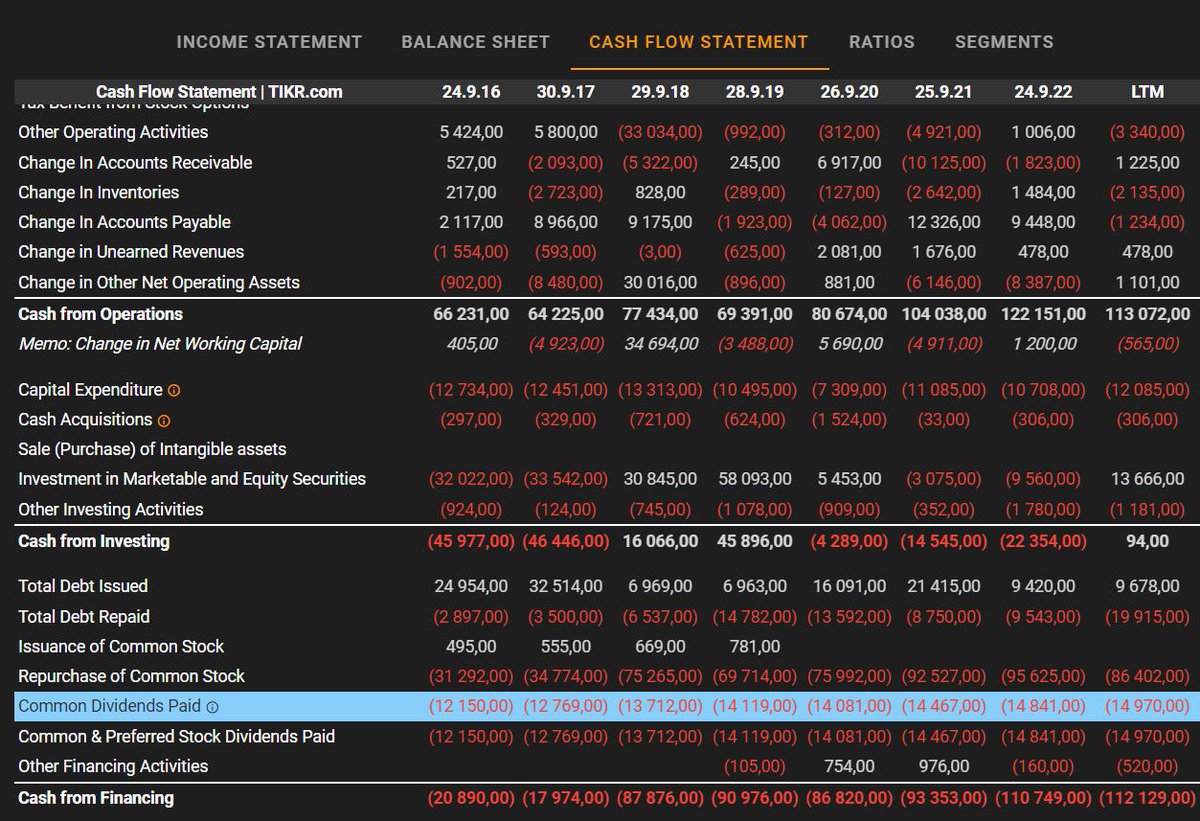

Look-through earnings består av inntjening fra selskapene som er betalt ut i form av utbytte, i tillegg til opptjent egenkapital som selskapet reinvesterer.

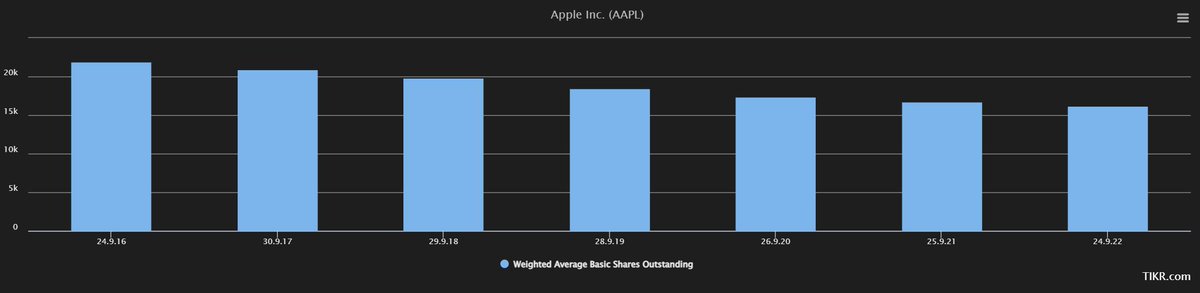

Før skatt er altså Berkshire sin totale look-through earnings fra Apple-investeringen hele $5,1 mrd + $900 millioner. Reinvesterings-delen er altså betydelig, og den verdien må vi telle med, om vi ønsker å vite hvor mye deres andel faktisk tjener.

I 2022 tjente Berkshire-aksjonærene ca $5,1 + $0,9 mrd = $6 mrd fra Apple. Det er omtrent like mye som de har i inntjening fra jernbanen, og altså en svært betydelig investering.

Den samme øvelsen kan vi gjøre for andre porteføljeselskap Berkshire eier, som for eksempel Coca-Cola og American Express.

Om du ønsker å grave i tallene på egenhånd, og finne raskt ut hvor mye selskapene faktisk tjener, og hvor mye de betaler i utbytte f.eks, vurder å melde deg på TIKR (reklame). Jeg bruker pro-versjonen og er veldig fornøyd.

Poenget med denne øvelsen er at du, som er investor i et selskap som Berkshire f.eks, eller et annet selskap som eier aksjer i andre selskap, blir obs på den faktiske verdiskapningen som skjer i det du er eier av. Din del av inntjeningen er både utbytte+avsetning til EK.

Og målet som investor er i følge Warren Buffett å eie mest mulig look-through earnings i porteføljen din ti år frem i tid. Det er altså viktig å vurdere vekstpotensialet til datterselskap, eller aksjeposter selskapet ditt eier.